<dfn id="umyoq"></dfn>

<fieldset id="umyoq"></fieldset>

摘要:并購標(biāo)的業(yè)績承諾以及與之對(duì)應(yīng)的收益預(yù)測(cè)實(shí)現(xiàn)情況,是上市公司并購重組過程中備受各方關(guān)注的問題,這個(gè)問題的實(shí)質(zhì)是如何以標(biāo)的企業(yè)實(shí)際完成的業(yè)績驗(yàn)證預(yù)測(cè)收益的合理性。本文從收益法評(píng)估的基礎(chǔ)理論——風(fēng)險(xiǎn)價(jià)值理論出發(fā),利用統(tǒng)計(jì)推斷方法,提出了定量分析資產(chǎn)評(píng)估報(bào)告隱含的關(guān)于預(yù)測(cè)企業(yè)收益合理區(qū)間的方法,以及驗(yàn)證資產(chǎn)評(píng)估報(bào)告的預(yù)期收益合理性的判斷標(biāo)準(zhǔn)。本文提供了定量分析收益預(yù)測(cè)合理區(qū)間的工具,增強(qiáng)了對(duì)資產(chǎn)評(píng)估報(bào)告的解釋能力,可以為資產(chǎn)評(píng)估行業(yè)監(jiān)管部門在內(nèi)的資產(chǎn)評(píng)估報(bào)告使用人更加合理地理解評(píng)估結(jié)論和評(píng)價(jià)資產(chǎn)評(píng)估報(bào)告質(zhì)量提供參考。

關(guān)鍵詞:收益預(yù)測(cè) 置信區(qū)間

一、引言

企業(yè)股權(quán)并購重組是企業(yè)通過資本運(yùn)作提升競爭力的重要途徑之一。從初期的目標(biāo)企業(yè)價(jià)值評(píng)估到收購?fù)瓿珊蟮臉I(yè)績承諾實(shí)現(xiàn)的考核,并購重組的每一個(gè)環(huán)節(jié)都伴隨著風(fēng)險(xiǎn)。并購標(biāo)的的貢獻(xiàn)能否超過并購的成本,是衡量并購成果的重要標(biāo)準(zhǔn)之一,因此對(duì)采用收益法確定估值的并購標(biāo)的企業(yè),其收益預(yù)測(cè)合理性成為了重要的投資參考信息。近年來,上市公司并購“高估值、高承諾、低兌現(xiàn)”以及由其引發(fā)的商譽(yù)減值現(xiàn)象受到了投資者和監(jiān)管部門的高度重視,資產(chǎn)評(píng)估報(bào)告中披露的并購標(biāo)的企業(yè)的收益預(yù)測(cè)是否合理,也成為了有關(guān)各方關(guān)注的焦點(diǎn)。

《上市公司重大資產(chǎn)重組管理辦法》第五十九條關(guān)于收益不達(dá)預(yù)期的情況處理作出規(guī)定:“重大資產(chǎn)重組實(shí)施完畢后,凡因不屬于上市公司管理層事前無法獲知且事后無法控制的原因,上市公司所購買資產(chǎn)實(shí)現(xiàn)的利潤未達(dá)到資產(chǎn)評(píng)估報(bào)告或者估值報(bào)告預(yù)測(cè)金額的80%,或者實(shí)際運(yùn)營情況與重大資產(chǎn)重組報(bào)告書中管理層討論與分析部分存在較大差距的,上市公司的董事長、總經(jīng)理以及對(duì)此承擔(dān)相應(yīng)責(zé)任的會(huì)計(jì)師事務(wù)所、財(cái)務(wù)顧問、資產(chǎn)評(píng)估機(jī)構(gòu)、估值機(jī)構(gòu)及其從業(yè)人員應(yīng)當(dāng)在上市公司披露年度報(bào)告的同時(shí),在同一媒體上做出解釋,并向投資者公開道歉;實(shí)現(xiàn)利潤未達(dá)到預(yù)測(cè)金額50%的,中國證監(jiān)會(huì)可以對(duì)上市公司、相關(guān)機(jī)構(gòu)及其責(zé)任人員采取監(jiān)管談話、出具警示函、責(zé)令定期報(bào)告等監(jiān)管措施”。

事實(shí)上,這里存在一個(gè)問題,在風(fēng)險(xiǎn)投資理論基礎(chǔ)上,如何認(rèn)定未來預(yù)測(cè)的合理性?換句話說,按照數(shù)理統(tǒng)計(jì)學(xué)理論,評(píng)估人員的未來預(yù)測(cè)應(yīng)該服從概率分布,因此對(duì)于未來經(jīng)營業(yè)績的估計(jì)不是一個(gè)“點(diǎn)”估計(jì),而應(yīng)該是一個(gè)“區(qū)間”估計(jì),如果標(biāo)的企業(yè)的經(jīng)營業(yè)績實(shí)現(xiàn)值落入這個(gè)“區(qū)間”,就應(yīng)該認(rèn)定這個(gè)未來預(yù)測(cè)是合理的;反之,如果未來經(jīng)營業(yè)績超出這個(gè)區(qū)間,則應(yīng)該認(rèn)定這個(gè)預(yù)測(cè)值是不合理的。這個(gè)區(qū)間的大小與評(píng)估報(bào)告中采用的折現(xiàn)率數(shù)值的大小存在密切關(guān)系,因此如何從折現(xiàn)率數(shù)值出發(fā)合理估算出這個(gè)“區(qū)間”就非常重要,或者說這個(gè)“區(qū)間”就應(yīng)該是判斷未來預(yù)測(cè)合理性的標(biāo)準(zhǔn),預(yù)測(cè)值落入這個(gè)區(qū)間內(nèi),說明未來預(yù)測(cè)具有合理性,超出這個(gè)區(qū)間范圍,則說明未來預(yù)測(cè)不合理。

資產(chǎn)評(píng)估報(bào)告的評(píng)估結(jié)論均為在一定假設(shè)和限制條件下得出,這些限制條件通常包括:

(1)國家現(xiàn)行的有關(guān)法律法規(guī)、國家宏觀經(jīng)濟(jì)形勢(shì)無重大變化,利率、匯率、賦稅基準(zhǔn)及稅率、政策性征收費(fèi)用等外部經(jīng)濟(jì)環(huán)境不會(huì)發(fā)生不可預(yù)見的重大變化;(2)標(biāo)的公司未來的經(jīng)營管理班子盡職,并繼續(xù)保持現(xiàn)有的經(jīng)營管理模式,經(jīng)營范圍、方式與目前方向保持一致;(3)公司在現(xiàn)有的管理方式和管理水平的基礎(chǔ)上,無其他人力不可抗拒因素及不可預(yù)見因素對(duì)企業(yè)造成重大不利影響;(4)對(duì)比公司的財(cái)務(wù)報(bào)告、交易數(shù)據(jù)等均真實(shí)可靠;(5)未考慮宏觀經(jīng)濟(jì)環(huán)境發(fā)生變化以及遇有自然力和其他不可抗力對(duì)資產(chǎn)價(jià)格的影響;(6)未考慮其他可能影響評(píng)估結(jié)論使用前提的情況。例如,目前發(fā)生的新冠肺炎疫情屬于不能預(yù)見、不能避免并不能克服的不可抗力,其影響一般是無法在收益預(yù)測(cè)中考慮的。

在不考慮這些難以預(yù)見的影響因素的前提下,衡量企業(yè)未來經(jīng)營業(yè)績指標(biāo)的數(shù)值可以看作一個(gè)服從一定概率分布特征的統(tǒng)計(jì)量。該統(tǒng)計(jì)量的實(shí)際數(shù)值通常被認(rèn)為是相互獨(dú)立并且受到相同因素影響的。該統(tǒng)計(jì)量固然存在一個(gè)期望值,但由于隨機(jī)因素的存在,該統(tǒng)計(jì)量也客觀地存在一個(gè)分布范圍。在一次抽樣試驗(yàn)中,統(tǒng)計(jì)量的一個(gè)樣本點(diǎn)與期望值不重合恰恰是常見現(xiàn)象,因此不能簡單地由此斷言對(duì)期望值的估計(jì)是正確或者錯(cuò)誤的。

本文試圖從預(yù)期收益價(jià)值論的基礎(chǔ)——均值方差模型理論出發(fā),利用統(tǒng)計(jì)推斷中的區(qū)間估計(jì)方法,提出定量分析資產(chǎn)評(píng)估報(bào)告隱含的關(guān)于預(yù)測(cè)企業(yè)收益合理區(qū)間的方法,以及資產(chǎn)評(píng)估報(bào)告中采用的企業(yè)收益水平是否符合企業(yè)實(shí)際收益水平的判斷標(biāo)準(zhǔn)。本文的研究結(jié)果可以為資產(chǎn)評(píng)估行業(yè)監(jiān)管部門在內(nèi)的資產(chǎn)評(píng)估報(bào)告使用人更加合理地理解評(píng)估結(jié)論和評(píng)價(jià)資產(chǎn)評(píng)估報(bào)告質(zhì)量提供參考。

二、預(yù)測(cè)收益合理區(qū)間的分析方法

資本資產(chǎn)定價(jià)模型(Capital Asset Pricing Model or CAPM)是收益法評(píng)估股權(quán)價(jià)值的常用模型,對(duì)于開展區(qū)間估計(jì)所需的收益誤差參數(shù),可以通過資產(chǎn)評(píng)估報(bào)告利用資本資產(chǎn)定價(jià)模型對(duì)標(biāo)的企業(yè)股權(quán)收益風(fēng)險(xiǎn)的衡量參數(shù)來獲取。哈里·馬科維茨(Harry M. Markowitz,1952)提出了著名的“均值方差模型[1](Mean-Variance Model)”,該模型將證券組合收益率的分布合理假設(shè)為正態(tài)分布,以其期望和方差來描述期望收益率和波動(dòng)風(fēng)險(xiǎn)。方差對(duì)風(fēng)險(xiǎn)的度量依賴于收益率相對(duì)于其期望的離散程度,離散程度越大,方差就越大,即投資組合的風(fēng)險(xiǎn)越大,這也是資本資產(chǎn)定價(jià)模型的理論基礎(chǔ)。資本資產(chǎn)定價(jià)模型是由夏普(William Sharpe,1964)、林特納(Jone Lintner,1965)和莫辛(Mossin,1966)等學(xué)者提出的。該模型認(rèn)為標(biāo)的企業(yè)未來每年的經(jīng)營收益是一個(gè)服從概率分布的隨機(jī)變量,而非一個(gè)確定值,同時(shí)這個(gè)隨機(jī)變量服從正態(tài)分布。

資本資產(chǎn)定價(jià)模型的基本假設(shè)[2]主要包括:

(1)投資者是風(fēng)險(xiǎn)厭惡者;

(2)理性的投資者將持有有效的投資組合(即完全多樣化的投資組合);

(3)所有投資者有相同的投資時(shí)間期限(即預(yù)期持有時(shí)期);

(4)所有投資者對(duì)于預(yù)期收益率和折現(xiàn)率等變量產(chǎn)生過程有相同的預(yù)期;

(5)不存在交易成本;

(6)不存在與投資相關(guān)的稅收,但是可能存在企業(yè)收入稅收;

(7)借款利率與貸款成本相等;

(8)市場具有完全的分割性和流動(dòng)性(即投資者隨時(shí)能夠買入或者賣出任何希望的零散權(quán)益)。

資本資產(chǎn)定價(jià)模型的提出早于有效市場假說,但其假設(shè)條件(投資者追求期望效用最大化以及同質(zhì)性信念假設(shè))與市場有效假說一致,本文中我們提到的市場均假設(shè)為強(qiáng)有效市場。

盡管CAPM的基本假設(shè)在實(shí)踐中可能不完全成立,但在收益法定價(jià)中仍廣泛使用,CAPM模型提供了一個(gè)理論框架來解釋在特定假設(shè)前提下一些特定關(guān)系是如何成立的,本文的后續(xù)分析仍在這一框架下進(jìn)行。除了評(píng)估報(bào)告中的評(píng)估假設(shè)、限制條件和CAPM理論的假設(shè)前提,本文還有如下假設(shè):

(1)場是可靠的,市場超額收益率和市場波動(dòng)率不是隨機(jī)變量,而是可以通過一定方式確定的(通常是通過歷史數(shù)據(jù))。

(2)標(biāo)的公司收益率與市場收益率的相關(guān)系數(shù)可以通過歷史數(shù)據(jù)確定。

在選用收益法實(shí)施資產(chǎn)評(píng)估時(shí),資產(chǎn)評(píng)估師通常考慮評(píng)估標(biāo)的歷史經(jīng)營狀況、行業(yè)生命周期和業(yè)務(wù)邏輯等因素,綜合判斷評(píng)估標(biāo)的未來最有可能實(shí)現(xiàn)的收益。從統(tǒng)計(jì)學(xué)的角度看,這項(xiàng)資產(chǎn)評(píng)估活動(dòng)的本質(zhì)是對(duì)企業(yè)未來收益分布的期望值的估計(jì),因此“評(píng)估師認(rèn)可的企業(yè)收益水平是否符合企業(yè)實(shí)際收益水平”這一問題就可以抽象為實(shí)際收益是否落在上述分布函數(shù)參數(shù)估計(jì)的置信區(qū)間的問題。

在數(shù)理統(tǒng)計(jì)學(xué)中,“參數(shù)估計(jì)”是指通過樣本統(tǒng)計(jì)量對(duì)總體參數(shù)進(jìn)行估計(jì),具體包括“點(diǎn)估計(jì)”和“區(qū)間估計(jì)”兩種主要形式。點(diǎn)估計(jì)的結(jié)論是一個(gè)精確值,不具備衡量估計(jì)精度的功能,而區(qū)間估計(jì)在點(diǎn)估計(jì)的基礎(chǔ)上進(jìn)一步估計(jì)出總體參數(shù)的分布區(qū)間,并給出總體參數(shù)落在這一區(qū)間內(nèi)的概率分布情況。區(qū)間估計(jì)根據(jù)一定水平下的可信度要求,構(gòu)造出適當(dāng)?shù)膮^(qū)間作為總體參數(shù)值分布范圍的估計(jì)區(qū)間,即置信區(qū)間。當(dāng)需要確定的置信區(qū)間為均值區(qū)間,收益的標(biāo)準(zhǔn)差已知(可推導(dǎo))時(shí),可以采用Z分布進(jìn)行區(qū)間估計(jì)。

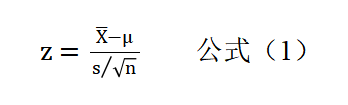

對(duì)于正態(tài)分布統(tǒng)計(jì)量Z,有:

其中:

——樣本均值;

——樣本均值;

——總體均值;

——總體均值;

s——樣本標(biāo)準(zhǔn)差;

n——樣本總量。

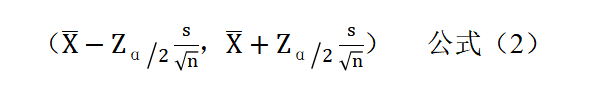

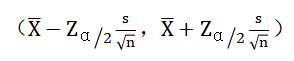

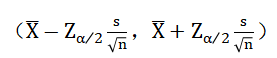

總體均值μ在1-α置信水平下的置信區(qū)間為:

其中:

α——顯著性水平;

——概率值為

——概率值為 下的z分位數(shù)。

下的z分位數(shù)。

那么,我們可以認(rèn)為,期望值(預(yù)測(cè)值)落在置信區(qū)間內(nèi)的概率為1-α。

資產(chǎn)評(píng)估師認(rèn)可的企業(yè)管理層對(duì)未來經(jīng)營收益的預(yù)測(cè)中,預(yù)測(cè)收益的含義是企業(yè)收益最有可能實(shí)現(xiàn)的數(shù)值,不是一定會(huì)實(shí)現(xiàn)的數(shù)值,基于CAPM理論中收益為服從正態(tài)分布的隨機(jī)變量,未來收益最可能實(shí)現(xiàn)數(shù)則為該正態(tài)分布的均值;預(yù)測(cè)的風(fēng)險(xiǎn)則由正態(tài)分布的方差σ2表示,反映實(shí)際收益可能偏離期望收益的范圍,在收益法評(píng)估中,這一風(fēng)險(xiǎn)在折現(xiàn)率中體現(xiàn)。因此,在收益預(yù)測(cè)和折現(xiàn)率已知的情況下,可以通過區(qū)間估計(jì)得到一定置信水平下預(yù)測(cè)收益的置信區(qū)間,這一置信區(qū)間即為評(píng)估師認(rèn)可的收益預(yù)測(cè)合理區(qū)間。

利用上述統(tǒng)計(jì)學(xué)方法,可以對(duì)資產(chǎn)評(píng)估報(bào)告隱含的企業(yè)預(yù)測(cè)收益合理區(qū)間進(jìn)行定量分析,也可以更加科學(xué)地判斷企業(yè)未來收益的預(yù)測(cè)與實(shí)際收益水平的偏離程度。

三、預(yù)測(cè)收益合理區(qū)間的測(cè)算

(一) 置信水平

置信水平,又稱置信度,是指總體參數(shù)值落在樣本統(tǒng)計(jì)值某一區(qū)間內(nèi)的概率,常用1-α表示。在收益預(yù)測(cè)的場景下,可以將置信水平理解為評(píng)估專業(yè)人員認(rèn)為未來實(shí)際收益落在預(yù)測(cè)收益置信區(qū)間內(nèi)的概率,而落在置信區(qū)間之外則被視為小概率事件。實(shí)踐中通常設(shè)定小于或等于0.1、0.05或0.01的概率為小概率,本文中設(shè)定置信水平為95%,即將95%置信度下推導(dǎo)的預(yù)測(cè)收益置信區(qū)間作為資產(chǎn)評(píng)估師認(rèn)為合理的收益區(qū)間。實(shí)務(wù)中也可以根據(jù)項(xiàng)目情況將置信度定為其他合理數(shù)值。

置信水平1-α=95%時(shí),顯著性水平α=5%,Z分位數(shù)Zα/2= Z0.025=1.96。

(二) 預(yù)測(cè)收益的樣本均值

在企業(yè)未來收益服從正態(tài)分布的假設(shè)下,期望值與均值相等,評(píng)估報(bào)告中披露的收益預(yù)測(cè)值即為均值。

(三) 預(yù)測(cè)收益的標(biāo)準(zhǔn)差

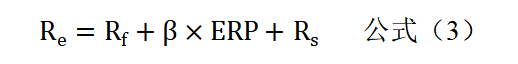

預(yù)測(cè)收益分布的標(biāo)準(zhǔn)差可以通過折現(xiàn)率參數(shù)進(jìn)行推算。需要注意的是,均值/方差理論中的均值和方差測(cè)算基礎(chǔ)分別對(duì)應(yīng)收益率和折現(xiàn)率,同時(shí)這兩項(xiàng)參數(shù)的口徑需一致。重大并購重組中,業(yè)績承諾通常是對(duì)扣非后凈利潤進(jìn)行承諾,預(yù)測(cè)收益在此情境下即為預(yù)測(cè)凈利潤,因此標(biāo)準(zhǔn)差應(yīng)以與凈利潤口徑一致的折現(xiàn)率為基礎(chǔ)推算,并以預(yù)測(cè)凈利潤的倍數(shù)進(jìn)行放大。即應(yīng)當(dāng)以利用資本資產(chǎn)定價(jià)模型(CAPM)測(cè)算的Re,而非加權(quán)資金成本模型(WACC)確定的總資本加權(quán)平均回報(bào)率為基礎(chǔ)。

其中:Re——權(quán)益資本成本;Rf——無風(fēng)險(xiǎn)利率;β——貝塔系數(shù);ERP——股權(quán)市場風(fēng)險(xiǎn)溢價(jià);Rs——特定風(fēng)險(xiǎn)報(bào)酬率。

無風(fēng)險(xiǎn)收益率是市場中普遍認(rèn)為不存在違約風(fēng)險(xiǎn)的證券投資報(bào)酬率。與圍繞市場超額收益率波動(dòng)的標(biāo)的超額收益率不同,無風(fēng)險(xiǎn)收益率是穩(wěn)定的,可以將其視作常數(shù),即Rf取值不會(huì)影響收益率或者收益的標(biāo)準(zhǔn)差。

特定風(fēng)險(xiǎn)報(bào)酬率主要是針對(duì)標(biāo)的公司具有的一些非系統(tǒng)的特有因素所產(chǎn)生風(fēng)險(xiǎn)的風(fēng)險(xiǎn)溢價(jià)或折價(jià),通常包含風(fēng)險(xiǎn)特征、企業(yè)規(guī)模、業(yè)務(wù)模式、所處經(jīng)營階段、核心競爭力、主要客戶及供應(yīng)商依賴等因素。特定風(fēng)險(xiǎn)報(bào)酬率RS影響預(yù)測(cè)收益標(biāo)準(zhǔn)差的取值,需要特別考慮。

在實(shí)務(wù)中,我們有時(shí)會(huì)面臨β系數(shù)估算所需參數(shù)難以充分獲取的情況,此時(shí)應(yīng)當(dāng)考慮合適的處理方式,以測(cè)算出合理的預(yù)測(cè)收益標(biāo)準(zhǔn)差。

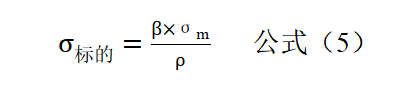

1.情形一:可以充分獲取β相關(guān)參數(shù)時(shí)

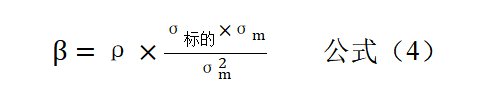

在不考慮企業(yè)特定風(fēng)險(xiǎn)報(bào)酬率RS影響的情況下,收益波動(dòng)僅受到β×ERP的影響,ERP為股權(quán)市場風(fēng)險(xiǎn)溢價(jià),β系數(shù)衡量系統(tǒng)性因素為股權(quán)投資者帶來的不可分散風(fēng)險(xiǎn):

——相關(guān)系數(shù);

——相關(guān)系數(shù);

——的公司收益率標(biāo)準(zhǔn)差;

——的公司收益率標(biāo)準(zhǔn)差;

——市場收益率標(biāo)準(zhǔn)差。

——市場收益率標(biāo)準(zhǔn)差。

式中的 即為需要求解的標(biāo)的公司收益率標(biāo)準(zhǔn)差,有:

即為需要求解的標(biāo)的公司收益率標(biāo)準(zhǔn)差,有:

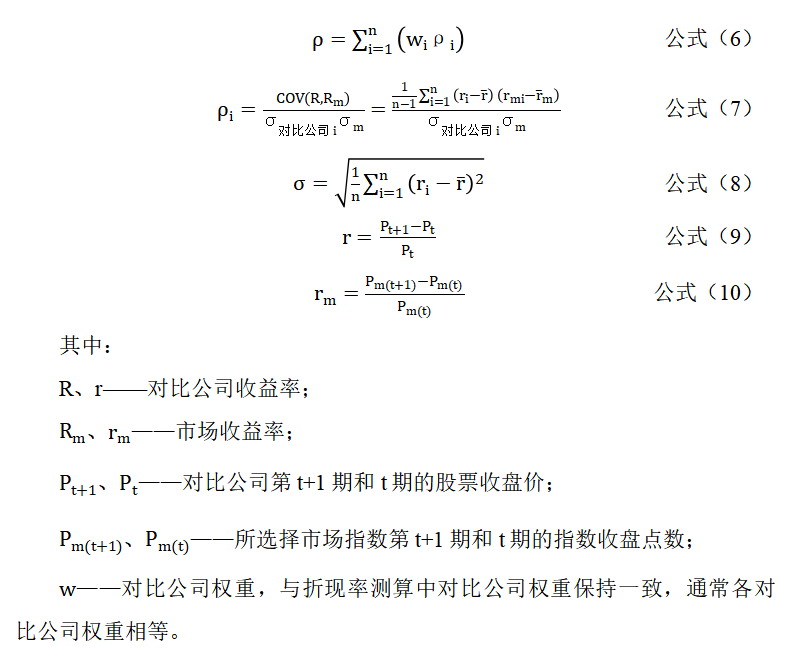

證監(jiān)會(huì)在《監(jiān)管規(guī)則適用指引——評(píng)估類第1號(hào)》中要求應(yīng)當(dāng)在資產(chǎn)評(píng)估報(bào)告中充分披露市場風(fēng)險(xiǎn)溢價(jià)ERP和β的計(jì)算方法、結(jié)果和數(shù)據(jù)來源等信息。非證券類評(píng)估項(xiàng)目,通常也會(huì)在評(píng)估明細(xì)表、評(píng)估說明和評(píng)估底稿中說明ERP和系數(shù)取值。在資產(chǎn)評(píng)估實(shí)務(wù)中,原始β系數(shù)通常利用金融終端的Beta計(jì)算器測(cè)算,個(gè)別情況下通過回歸法測(cè)算,總之并非采用公式法測(cè)算,因此資產(chǎn)評(píng)估報(bào)告中通常不會(huì)披露和的取值。但是,我們可以通過對(duì)比公司、市場指數(shù)、β計(jì)算期間(開始日期、截至日期)、計(jì)算周期等參數(shù)推導(dǎo)出隱含的與。

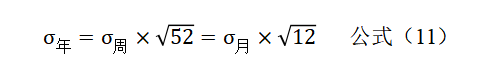

需要注意的是,根據(jù)上述參數(shù)代入公式(5)測(cè)算標(biāo)的公司的收益率標(biāo)準(zhǔn)差時(shí),需要將測(cè)算得到的市場收益率標(biāo)準(zhǔn)差進(jìn)行年化處理,評(píng)估實(shí)際中通常采用月或周作為測(cè)算周期,轉(zhuǎn)換公式如下:

在已知對(duì)比公司、市場指數(shù)、β計(jì)算期間(開始日期、截至日期)、計(jì)算周期參數(shù)時(shí),即可通過以上公式求解,將其作為預(yù)測(cè)收益率的標(biāo)準(zhǔn)差。

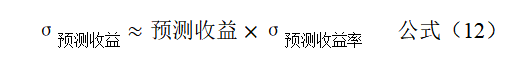

在總投資額不變且不考慮時(shí)間因素的前提下,可以認(rèn)為收益率與收益額這兩組隨機(jī)變量是線性相關(guān)的,兩者間的標(biāo)準(zhǔn)差也呈倍數(shù)關(guān)系,總投資額又是由預(yù)期收益合計(jì)數(shù)決定,因此可以得到近似關(guān)系式:

2.情形二:難以充分獲取β相關(guān)參數(shù)時(shí)

情形一建立在β相關(guān)的各項(xiàng)參數(shù)均可以獲取的條件下,然而在實(shí)務(wù)中,雖然可以通過資產(chǎn)評(píng)估報(bào)告獲取β測(cè)算結(jié)果和部分參數(shù)(對(duì)比公司、市場指數(shù)),但是β計(jì)算期間(開始日期、截止日期)和計(jì)算周期參數(shù)因某些原因缺失,導(dǎo)致無法根據(jù)公式(5)-(10)得到 ,此時(shí)應(yīng)當(dāng)根據(jù)對(duì)比公司具體情況選擇以月或周為計(jì)算周期分別計(jì)算

,此時(shí)應(yīng)當(dāng)根據(jù)對(duì)比公司具體情況選擇以月或周為計(jì)算周期分別計(jì)算 ,或者采用兩種計(jì)算周期測(cè)算結(jié)果的平均值。

,或者采用兩種計(jì)算周期測(cè)算結(jié)果的平均值。

(1) 的測(cè)算

的測(cè)算

根據(jù)公式(8)和公式(10), 與市場指數(shù)、計(jì)算期間和計(jì)算周期有關(guān)。目前多數(shù)主要資產(chǎn)評(píng)估機(jī)構(gòu)在測(cè)算ERP和β時(shí)選擇的市場指數(shù)為滬深300指數(shù),部分機(jī)構(gòu)則選擇上證綜指等指數(shù)。計(jì)算周期通常為月或周,計(jì)算周期為月的,計(jì)算期間通常為3-5年;計(jì)算周期為周的,計(jì)算期間通常為100-250周。計(jì)算期間的截止時(shí)間均應(yīng)為評(píng)估基準(zhǔn)日。

與市場指數(shù)、計(jì)算期間和計(jì)算周期有關(guān)。目前多數(shù)主要資產(chǎn)評(píng)估機(jī)構(gòu)在測(cè)算ERP和β時(shí)選擇的市場指數(shù)為滬深300指數(shù),部分機(jī)構(gòu)則選擇上證綜指等指數(shù)。計(jì)算周期通常為月或周,計(jì)算周期為月的,計(jì)算期間通常為3-5年;計(jì)算周期為周的,計(jì)算期間通常為100-250周。計(jì)算期間的截止時(shí)間均應(yīng)為評(píng)估基準(zhǔn)日。

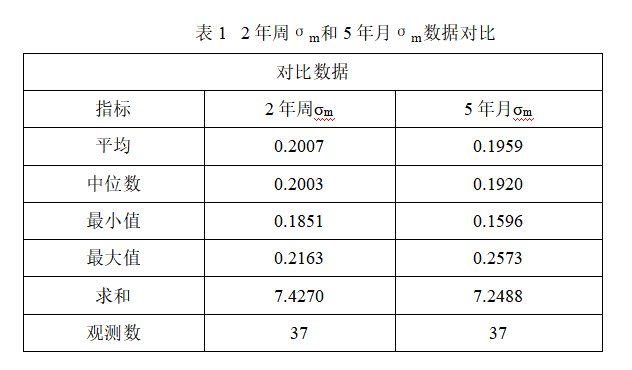

在5年內(nèi)市場運(yùn)行相對(duì)穩(wěn)定的情況下,以月和周為計(jì)算周期分別測(cè)算的較為接近。以下是滬深300指數(shù)以2019年5月31日至2022年5月31日每月末為評(píng)估基準(zhǔn)日測(cè)算的2年周 和5年月

和5年月 數(shù)據(jù),其中周

數(shù)據(jù),其中周 測(cè)算采用評(píng)估基準(zhǔn)日前2年周末數(shù)據(jù),月

測(cè)算采用評(píng)估基準(zhǔn)日前2年周末數(shù)據(jù),月 測(cè)算采用評(píng)估基準(zhǔn)日前5年月末數(shù)據(jù)。數(shù)據(jù)統(tǒng)計(jì)特征對(duì)比如下:

測(cè)算采用評(píng)估基準(zhǔn)日前5年月末數(shù)據(jù)。數(shù)據(jù)統(tǒng)計(jì)特征對(duì)比如下:

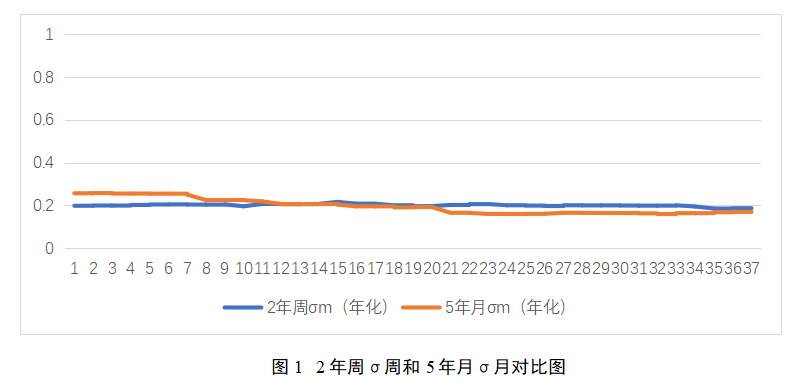

從表1中可以看出,2年周 和5年月

和5年月 數(shù)據(jù)的平均值、中位數(shù)、范圍等均較為接近;從圖1中可以看出,基準(zhǔn)日相同,測(cè)算周期和期間不同的

數(shù)據(jù)的平均值、中位數(shù)、范圍等均較為接近;從圖1中可以看出,基準(zhǔn)日相同,測(cè)算周期和期間不同的 數(shù)值也是較為接近的。根據(jù)上述近年市場數(shù)據(jù),采用月或周為計(jì)算周期、5年或2年為計(jì)算期間,預(yù)測(cè)收益標(biāo)準(zhǔn)差的測(cè)算結(jié)果差異較小。

數(shù)值也是較為接近的。根據(jù)上述近年市場數(shù)據(jù),采用月或周為計(jì)算周期、5年或2年為計(jì)算期間,預(yù)測(cè)收益標(biāo)準(zhǔn)差的測(cè)算結(jié)果差異較小。

因此,在計(jì)算期間和計(jì)算周期等β相關(guān)參數(shù)未知時(shí),可以采用月或周為計(jì)算周期分別計(jì)算 ,或者采用兩種計(jì)算周期測(cè)算結(jié)果的平均值。

,或者采用兩種計(jì)算周期測(cè)算結(jié)果的平均值。

(2) 的測(cè)算

的測(cè)算

相關(guān)系數(shù)測(cè)算需要采用與 的測(cè)算相同的計(jì)算期間和計(jì)算周期,然后根據(jù)公式(6)-(10)進(jìn)行測(cè)算。如果

的測(cè)算相同的計(jì)算期間和計(jì)算周期,然后根據(jù)公式(6)-(10)進(jìn)行測(cè)算。如果 采用了多種方式計(jì)算結(jié)果的平均值,

采用了多種方式計(jì)算結(jié)果的平均值, 也應(yīng)當(dāng)選擇多種方式分別測(cè)算,并采用其結(jié)果的平均值。

也應(yīng)當(dāng)選擇多種方式分別測(cè)算,并采用其結(jié)果的平均值。

測(cè)算出 的合理結(jié)果后,可代入公式(5)求得

的合理結(jié)果后,可代入公式(5)求得 ,再根據(jù)公式(12)得出

,再根據(jù)公式(12)得出 。

。

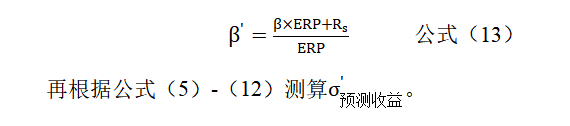

3.考慮企業(yè)特定風(fēng)險(xiǎn)報(bào)酬率RS的影響

特定風(fēng)險(xiǎn)報(bào)酬率主要是針對(duì)標(biāo)的公司具有的一些非系統(tǒng)的特有因素所產(chǎn)生風(fēng)險(xiǎn)的風(fēng)險(xiǎn)溢價(jià)或折價(jià),包含風(fēng)險(xiǎn)特征、企業(yè)規(guī)模、業(yè)務(wù)模式、所處經(jīng)營階段、核心競爭力、主要客戶及供應(yīng)商依賴等因素。由于非系統(tǒng)性風(fēng)險(xiǎn)可以通過分散投資消除,理性投資者選擇的充分投資組合幾乎沒有非系統(tǒng)風(fēng)險(xiǎn), 通常認(rèn)為市場不會(huì)給予非系統(tǒng)風(fēng)險(xiǎn)任何價(jià)格補(bǔ)償。但在一些以CAPM模型為基礎(chǔ)的改進(jìn)模型中也存在不同的處理方式,例如多因子模型考慮了屬于特定風(fēng)險(xiǎn)部分的各種因子相關(guān)的溢價(jià)。

因此綜合考慮,特定風(fēng)險(xiǎn)報(bào)酬率通常對(duì)收益率的波動(dòng)性產(chǎn)生正向影響,即加大收益率的波動(dòng),從而增大其分布的標(biāo)準(zhǔn)差。這一影響在現(xiàn)階段難以準(zhǔn)確量化,有兩種可行的處理方式:一是將其并入市場風(fēng)險(xiǎn)溢價(jià)中,合并測(cè)算標(biāo)準(zhǔn)差;二是暫且不考慮特定風(fēng)險(xiǎn)溢價(jià)對(duì)收益率的波動(dòng)性影響。兩種處理方式均將使測(cè)算得到的標(biāo)準(zhǔn)差小于實(shí)際標(biāo)準(zhǔn)差,根據(jù)置信區(qū)間公式 ,這兩種處理方式均會(huì)使置信區(qū)間范圍縮小,即使收益預(yù)測(cè)的合理范圍縮小,是符合謹(jǐn)慎性原則的處理方式。

,這兩種處理方式均會(huì)使置信區(qū)間范圍縮小,即使收益預(yù)測(cè)的合理范圍縮小,是符合謹(jǐn)慎性原則的處理方式。

采用第一種處理方式時(shí),將RS并入市場風(fēng)險(xiǎn)溢價(jià)中,合并測(cè)算標(biāo)準(zhǔn)差。此時(shí)不能再直接使用β×ERP中的β推導(dǎo) ,而是將RS并入后測(cè)算出

,而是將RS并入后測(cè)算出 :

:

雖然RS對(duì)收益波動(dòng)的具體影響難以直接測(cè)算,但是RS通常小于ERP,將ERP作為估計(jì)RS對(duì)應(yīng)β系數(shù)的分母,將比實(shí)際收益波動(dòng)影響更小,即這種將RS并入市場風(fēng)險(xiǎn)溢價(jià)測(cè)算 的方式,最終求得的置信區(qū)間不會(huì)超過收益的“真實(shí)”合理區(qū)間的范圍,仍是一種較為謹(jǐn)慎的處理方式。

的方式,最終求得的置信區(qū)間不會(huì)超過收益的“真實(shí)”合理區(qū)間的范圍,仍是一種較為謹(jǐn)慎的處理方式。

(四) 樣本總量

樣本總量與β測(cè)算選取的計(jì)算期間和計(jì)算周期有關(guān),具體以測(cè)算時(shí)實(shí)際導(dǎo)出數(shù)據(jù)為準(zhǔn)。

求得各收益置信區(qū)間參數(shù)后,將其代入公式(2): 中,就可以得到一定置信水平下預(yù)測(cè)收益的置信區(qū)間。

中,就可以得到一定置信水平下預(yù)測(cè)收益的置信區(qū)間。